サワッディーカップ!

tadです。

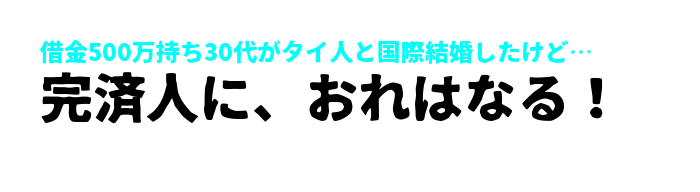

今回は、債務整理3つの手段のうち、個人再生および自己破産について、どっちを選択すべきなのか記事にしたよ!

ちなみに債務整理3つとは!?

- 任意整理

- 個人再生

- 自己破産

今回の想定読者とは!?

ふつうにサラリーマンとして働いて【安定した収入】があるけど…

クレジットカード会社や消費者金融などで、

- 生活費として

- 無担保

上記2点による条件で借金していて首が回らない多重債務者である、あなたです!

では、いってみよー

個人再生と自己破産どっちがいいの?

債務整理をするなら、ネットで調べてどの方法がいいのか考えますよね。

まぁ、色々と情報が溢れまくっていますが、

- 借金返済のために借金をする多重債務者

- 毎月の給料の2分の1が借金返済で消えている

こんな状況なら、あなたは【支払不能状態】と言える可能性大です。

俺、すでに7社から借金してるねん…

軽い気持ちで始めた借金がいつの間にか、400万円まで膨らんでしまった…

やばっ

毎月の給料の半分は、借金返済で消えるし、だいたい5社目あたりの返済から、口座の金が尽きるわ~

だから、すでに返済したカード会社から再度、キャッシングして返済してるねん…

それって、多重債務者やん

延滞とかしてへんの?

いや、ちょいちょい延滞してるなー

ここで、ストップ!

借金返済のための借金をしつつ、時々、延滞しているようなら、やることは1つ!

債務整理ですね。

もう自力返済は、ほぼ不可能でしょう。

とりあえず、結論を言うと…

首が回らないような多重債務者は、一部の例外パターンがあるけど、基本的には【自己破産】すべきですね。

債務整理の中で、どれを選択すべきか?判断基準とは?

債務整理するにも色々あるけど、何がいいんかな?

どの債務整理を選択するかの判断基準は、カンタンやで!

✅任意整理

※3年〜5年間で借金完済

要は、任意整理後は、利息がゼロ!遅延損害金があれば、カット!

詳しくは下の記事をチェックしてみて!

➤借金返済に苦しむ20代の若者は、デメリットの少ない任意整理をしよう

✅個人再生

詳細は後述します!

✅自己破産

-

36回〜60回の分割払いでも、払いきれない借金を抱えている

-

給料の半分程度が借金返済に消えている支払不能状態にある

詳しくは下の記事をチェックしてみて!

➤多重債務者の独身20代、30代前半なら自己破産するのも1つの手段だ

どうでしょうか?

まぁ、ザックリ言うと、借金300万円を超えているかどうかが、判断基準になるでしょう。

つまり、300万円以下の借金なら、借換ローンで金利を下げて、なんとか36回分割払いで借金完済できるでしょう。

逆に300万円超えの借金なら、金利を下げるとか言ってる場合じゃないんですよね。

よっぽど無理をしないと借金完済なんてできません。

だから、【個人再生】か【自己破産】すべきなんですよ!

300万円超えの借金なら中途半端に任意整理して利息カットとかして、分割支払いしてる場合じゃないんです。

個人再生とは?

個人再生のメリットは、2つ!!

①あなたが、住宅ローンありの持ち家を持っている場合なら、【個人再生】を利用すべき!

持ち家を持っていないなら、自己破産でオーケー!

②あなたの職業が、自己破産したことで辞めなければならない職業制限に該当するなら、【個人再生】を利用すべき!

制限される職業については、後述します。

結論を先に言ったけど、とりあえず個人再生の具体的な内容とは…

大きく2つの手続き方法があります。

- 小規模個人再生

- 給与所得者等再生

小規模個人再生とは?

個人再生するなら、【小規模個人再生】を選択すべし!

給与所得者等再生は、サラリーマンで年収が400万円ぐらいあるなら、現在の借金より多く返済しないといけないことになるので、小規模個人再生を選択するべきですね。

そんな小規模個人再生ですが…

借金元本が減額されます。

どう減額されるかというと…

-

法律で定められている減額基準による金額

-

あなた(債務者)の財産を全て処分した場合に得られる金額 ※清算価値保障原則といいます。

上記、いずれかの金額にあなたの借金は減額されます。

まぁ、ふつうは、【1.法律で定められている減額基準による金額】に借金元本が減額されて、その金額を36回(3年間)で返済することになります。

ほんで、減額基準って何?って、ことですが、下記のとおりに減額されます。

| 減額前の借金 | 減額後の借金 |

| 借金が100万円未満 | 返済額は借金全額(減額なし) |

| 借金が100万円超 500万円以下 | 返済額は100万円に減額 |

| 借金が500万円超 1,500万円以下 | 返済額は借金の5分の1に減額 |

| 借金が1,500万円超 3,000万円以下 | 返済額は300万円に減額 |

| 借金が3,000万円超 5,000万円以下 | 返済額は借金の10分の1に減額 |

※住宅ローンを除く借金が5,000万円超える場合は、個人再生を利用できません!

まぁ、そんな人いないやろうけど…

繰り返しになりますが、【上記の最低弁済額により減額した金額】か【あなた(債務者)の財産を全て処分した場合に得られる金額】を36回(3年間)の分割支払いすることになります!

※例外的に5年間に支払期間を延ばすこともあります…

ただし!

小規模個人再生を利用するにもハードルがありまして、

- 再生計画案の作成

- 再生計画案の決議

- 再生計画案の認可

これらをクリアしないと小規模個人再生は実行できません

再生計画案の作成

再生計画案については、弁護士に依頼すれば基本的には問題なく作成することができるでしょう。

再生計画案の決議

この再生計画案が、各債権者に送付され…

- 同意しない債権者が全体の半数以上

- 同意しない債権者の債権額が総債権額の2分の1を超える

上記2点に該当しなければ、再生計画案の決議は可決されます

この点からも小規模個人再生を利用すべきなんです。

再生計画案の認可

各債権者から不同意がなければ、再生計画案は認可され、法的にあなたの借金が再生計画案のとおりに減額されます。

つまり、上記の【法律で定められている減額基準による金額】に減額されます。

この金額を36分割払いで払いつつ、住宅ローンも同時に返済していくことになります。

例えば、借金が500万円あれば…

減額後の借金は、100万円になり、36回払いでの毎月の返済額は【約28,000円】になります。

これなら、住宅ローンを返済しつつ、消費者金融やクレジットカードで作った借金を返済していけるでしょうね。

ただし、100万円の借金は残るので、自己破産の借金0円と比較すると、お得感が薄れますよね。

だから、個人再生は、あくまでもマイホームを死守したい人だけにオススメしたいんです。

給与所得者等再生とは?

はっきり言って、オススメしません!

が、一応解説しときますね。

給与所得者等再生は、小規模個人再生のさらに例外パターンです。

小規模個人再生との違いは、借金元本が減額される基準が1つ増えることです。

- 法律で定められている減額基準による金額

- あなた(債務者)の財産を全て処分した場合に得られる金額 ※清算価値保障原則といいます。

- あなたの可処分所得の2年分の金額

この、3番目の【可処分所得の2年分の金額】が減額基準に追加されます。

ふつうのサラリーマンなら、ほとんどの人が、3番目の【可処分所得の2年分の金額】になることでしょう。

可処分所得とは・・・

年収−税金・社会保険料−政令で定められた費用

なんか、小難しいよね。

税金・社会保険料の計算する目安は…

年収×0.25!

tadは年収530万円なんで、だいたい75.5万円が税金・社会保険料になります。

税金・社会保険料をより詳しく調べたいなら、こちらのサイトがわかりやすかったので、参考にどうぞ!

外部リンク:平均年収.jp

おおよそ年収の25%が税金・社会保険料と思えば、大丈夫です。

政令で定められた費用とは?

この費用とは、民事再生法241条第3項の額を定める政令の別表に規定されています。

- 居住地域別(あなたの住んでいる地域)と年齢による個人別生活費

- 居住地域別と世帯人数による世帯別生活費

- 居住地域別の冬季特別生活費

- 居住地域別の住居費

- 居住地域別の勤労必要経費

上記5点について、政令の別表に細かく規定されているので、あなたの条件に合う費用を算出することになります。

例えば33歳で年収530万円、大阪市在住の一人暮らしなら?

※tadをモデルケースとしました。

大阪市の居住地域の区分・・・第一区

| 個人別生活費 | 499,000円 |

| 世帯別生活費 | 527,000円 |

| 冬季特別生活費 | 16,000円 |

| 住居費 | 502,000円 |

| 勤労必要経費 | 555,000円 |

| 合 計 | 2,099,000円 |

つまり、tadが給与所得者等再生を選択したら…

可処分所得の2年分→497.2万円(248.6万円×2)

248.6万円の計算方法

年収−税金・社会保険料−政令で定められた費用=可処分所得

534万円−75.5万円−209.9万円=248.6万円

約500万円の借金を返済することになります。

いや、個人再生して借金増えてるがな!!

給与所得者等再生って、メリットあるの?

って、思いますよね。

強いて言うなら、再生計画案の決議が給与所得者等再生には、ありません!ってことがメリット。

つまり、給与所得者等再生をすれば債権者の不同意で個人再生ができないということは、ありません。

まぁ、当初の借金より給与所得者等再生手続き後の借金の方が増えてるなら、やる意味ないですよね。

だから、個人再生するなら、小規模個人再生手続きを選択することがふつうです。

住宅資金特別条項

個人再生の最大のメリットである、持ち家を死守できる根拠が、住宅資金特別条項です。

言葉は難しいけど、要は、住宅ローン債権を設定している抵当権者(銀行などの債権者)が抵当権を実行し、持ち家を売り飛ばすということを防いでくれる制度です。

まぁ、tadが想定している読者は独身の20〜30代で、持ち家なんて持ってないやろうから、関係ないかな。

つまり、持ち家がない多重債務者は、個人再生するメリットは、ありません!

個人再生まとめ

借金を民事再生法の基準に従って減額して、減額後の借金を3年間(36回)かけて分割返済する債務整理の1つの方法です。

※例外的に、5年間まで返済期間を延長できることもあります

メリット

- 持ち家を守れる

- 借金の原因は、なんでもいい

自己破産の場合、借金の原因が免責不許可事由(ギャンブルや浪費など)なら、免責を得られない可能性があります。

しかし!!

実際は、借金の原因が免責不許可事由だったとしても、免責を得られることがほとんどなので、心配しなくてオーケー!

- 資格制限がない

自己破産の場合、資格制限がある仕事に就いてたら、その仕事を辞めなければならない

制限される職業とは?

- 士業(弁護士、公認会計士、税理士、土地家屋調査士、宅地建物取引士など)

- 生命保険募集員

- 損害保険代理店

- 警備業者、警備員

- 風俗営業者、風俗営業所の管理者

など

※公務員、薬剤師、医師、看護師、建築士は制限されません!

デメリット

- 借金が免除(0円)になるわけではない

- 弁護士費用が高い

弁護士費用については、自己破産よりも高いことが一般的です。

40万〜50万円かかります。

※自己破産による弁護士費用は、30万円程度が一般的

以下は、自己破産と似たような感じです。

- ブラックリストに5〜10年間登録

- 官報掲載されます

※国が発行する広報誌

下記のとおり、3回ほど官報に掲載されます

- 個人再生手続開始決定時

- 再生計画案を提出時

- 再生計画の認可・不認可が決定された時

【結論】

個人再生を利用すべきなのは・・・

自己破産のデメリットをもろに受ける人です!

つまり、

- 自己破産すれば、持ち家を手放さないといけない

- 自己破産すれば、仕事を辞めないといけない

あなたが、上記2点のいずれか該当するなら、自己破産ではなく個人再生により債務整理をしましょう!

さいごに…

借金の額が300万円を超えるようなサラリーマンなら、迷わず自己破産でいいでしょう!

ただし!!

- 持ち家を手放したくない

- 職業制限に該当の仕事だけど、辞めたくない

この2点のいずれかに、あなたが該当するなら、個人再生を利用するべきですね。

ただ、持ち家なんてないし、ふつうの会社員や公務員なら、職業制限とか関係ないんで…

自己破産を選択しよう!

とはいえ、自力で債務整理することは難しいんですよね。

個人再生や自己破産について、なんとなくイメージができたところで、やっぱり弁護士に相談するべきですね。

なんたって、債務整理は、あなたの人生における一大イベントだから!

どの債務整理を利用すべきかは専門家である弁護士と一緒に考えることを強くオススメします。

まぁ、借金300万円以上あれば、利息のみ払っている状態やから、サッサと自己破産すべきですね。

無駄な利息支払いで、あなたの給料をドブに捨てることは止めましょう!

おしまい

コメント

[…] ホームを死守したいなら【個人再生】という債務整理がありますよ! 詳しくはこちらの記事をチェック! ↓↓↓ ➤住宅ローンなしの借金持ちは、個人再生せず、自己破産の方がいい! […]

[…] 事を参考にどうぞ! 読むべき対象者は、住宅ローンがありつつ支払不能状態にある多重債務者のみです! ↓↓↓ ➤住宅ローンなしの借金持ちは、個人再生せず、自己破産の方がいい! […]

[…] ➤住宅ローンなしの借金持ちは、個人再生せず、自己破産の方がいい! […]

[…] ✅任意整理について ↓↓↓ ➤借金返済に苦しむ20代の若者は、デメリットの少ない任意整理をしよう ✅自己破産 ↓↓↓ ➤多重債務者の独身20代、30代前半なら自己破産するのも1つの手だ ✅個人再生 ↓↓↓ ➤住宅ローンなしの借金持ちは、個人再生せず、自己破産の方がいい! […]

[…] 事を貼り付けしときます! ↓↓↓ ➤住宅ローンなしの借金持ちは、個人再生せず、自己破産の方がいい! […]